A incidência de ICMS sobre transporte de cargas, por ser um assunto amplo, será discorrido em alguns artigos, visando otimizar a abordagem ao tema e facilitar a leitura.

Neste primeiro artigo será abordado:

a) Fato Gerador

b) O Contribuinte

c) Base de Cálculo

d) Da Alíquota de ICMS sobre transporte de cargas no Estado de Minas Gerais

e) Da Alíquota de ICMS interestadual no transporte de cargas

O imposto sobre circulação de mercadorias e serviços – ICMS tem como fato gerador o transporte intermunicipal e interestadual de cargas.

Entretanto, por ser o ICMS um tributo de competência estadual, cada Ente regulamenta de forma diversa o assunto, o que acaba trazendo diversas dúvidas ao contribuinte.

Do Fato Gerador

O fato gerador do ICMS sobre transportes é a prestações de serviços de transporte interestadual e intermunicipal, por qualquer via, de mercadorias.

O fato gerador em tratando-se de prestação de serviço de transporte de cargas ocorrerá onde tenha início a prestação ou onde se encontre o transportador, quando em situação irregular pela falta de documentação fiscal ou quando acompanhada de documentação inidônea, como dispuser a legislação tributária do Ente Estadual, bem como no ato final do transporte iniciado no exterior.

A título de exemplo, se uma transportadora está estabelecida no Estado de Minas Gerais, e é contratada para prestar um serviço de transporte rodoviário de carga, partindo do Município de São Paulo e com destino no Município do Rio de Janeiro, tendo em vista que se considera como local da prestação do serviço aquele no qual esta se inicia, o transportador deverá observar as normas previstas na legislação do Estado de São Paulo para fins de cálculo e recolhimento do ICMS, mesmo que seja contribuinte inscrito em Minas Gerais.

Na prestação de serviço de transporte intramunicipal, tendo em vista o disposto no tópico II, os envolvidos deverão observar as normas estabelecidas na legislação relativa ao ISS, ou seja, em âmbito federal a Lei Complementar nº 116/2003 e as legislações internas de cada município.

Do Contribuinte

O contribuinte (sujeito passivo) é qualquer pessoa, física ou jurídica, que realiza, com habitualidade ou em volume que caracterize intuito comercial, operações de prestações de serviços de transporte, interestadual e intermunicipal, de mercadorias.

Diante disto, o fato de o prestador do serviço de transporte interestadual ou intermunicipal deixar de se inscrever no Cadastro de Contribuintes dos Estados ou ser pessoa física, não descaracteriza sua condição de contribuinte, incidindo o ICMS sobre as prestações de serviços que realizar, salvo se houver incidência de benefício fiscal previsto na legislação.

Da Base De Cálculo

A base de cálculo, para fins de apuração do ICMS incidente sobre o transporte de cargas, é o preço do serviço.

Integra a base de cálculo do ICMS o montante do próprio ICMS, constituindo o respectivo destaque mera indicação para fins de controle, bem como o valor correspondente a seguros, juros e demais importâncias pagas, recebidas ou debitadas, bem como descontos concedidos sob condição.

Da Alíquota De ICMS Incidente No Transporte De Carga Dentro Do Estado De Minas Gerais

Os prestadores de serviços de transporte de mercadorias, com inscrição junto ao Estado de Minas Gerais, que prestarem serviços de transporte intermunicipal dentro de Minas Gerais, estarão sujeitos a alíquota de 18%, observada a isenção abaixo descrita.

Nos termos do item 144 do Anexo I do RICMS (Decreto nº 43.080/2002), a prestação interna de serviço de transporte rodoviário intermunicipal de cargas que tenha como tomador do serviço contribuinte do imposto inscrito no cadastro de contribuintes deste Estado, sendo que esta isenção não se aplica às prestações tomadas por contribuinte optante pelo regime do Simples Nacional.

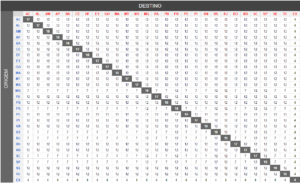

Cabe mencionar, conforme tabela abaixo, que a alíquota interna de transporte intermunicipal dentro dos Estados varia de 17% a 19%.

Vejamos:

Da Alíquota De ICMS Interestadual Incidente No Transporte De Carga

Os prestadores de serviços de transporte de mercadorias, conforme tabela acima, estão sujeitos ao pagamento de ICMS interestadual no percentual de 7% ou 12%, dependendo do Estado de origem e destino.

A equipe do Grupo Ciatos é especializada sobre tributação e na legislação que regulamenta o transporte de cargas e, diante disto, coloca-se inteiramente à disposição dos clientes para esclarecer qualquer dúvida sobre a tributação do transporte de cargas no Brasil, bem como para tratar da melhor estratégia tributária para sua empresa.

Quer conhecer um pouco mais sobre o Grupo Ciatos?

Preencha o formulário abaixo que um dos Consultores Ciatos entrará em contato para agendar uma visita.